Телефон: 8 (926) 549-82-18

Факс: 8 (926) 549-82-18

manager@nicstroy.ru

Прайс-лист, расценки, услуги

Ипотечный кредит: плюсы и минусы для покупателя

- 10.08.2024

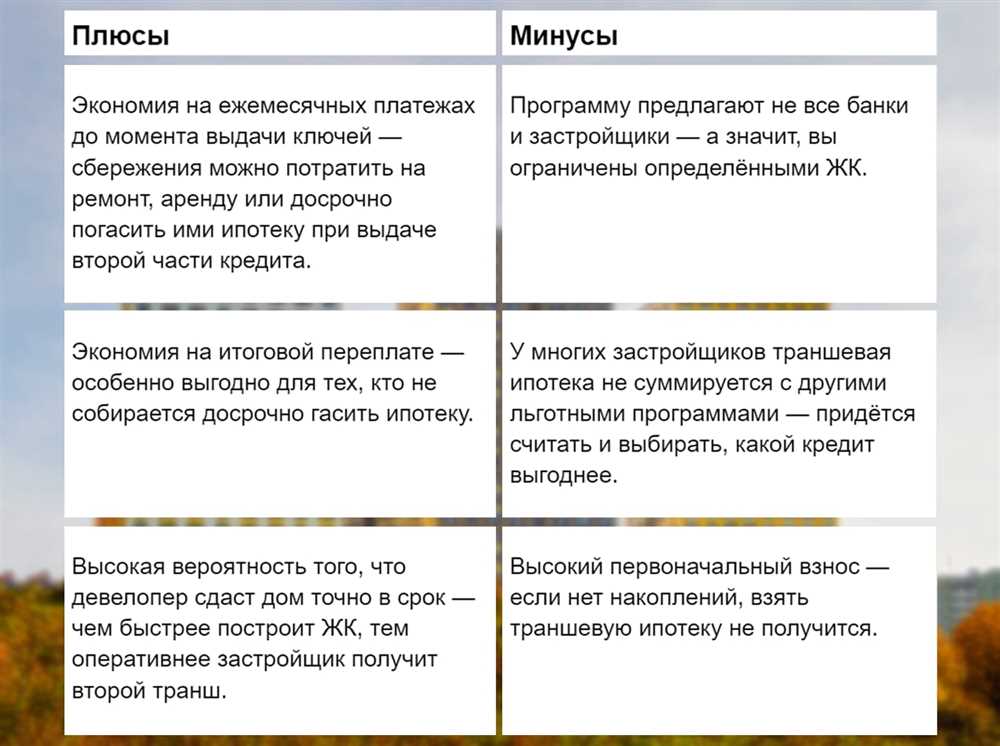

Ипотечный кредит – это одно из самых популярных финансовых инструментов, которое позволяет людям приобрести жилье, не имея полной суммы для его покупки. Однако, перед тем как принять решение о взятии ипотеки, необходимо рассмотреть все ее плюсы и минусы.

Одним из главных плюсов ипотечного кредита является возможность стать собственником жилья без необходимости накопления полной суммы. Это позволяет людям среднего достатка реализовать мечту о собственном жилье, не тратя годы на ее реализацию. Взятие ипотечного кредита также может быть выгодно с финансовой точки зрения, особенно если ставка по кредиту ниже, чем доходы от аренды или продажи жилья.

Однако, вместе с плюсами, ипотечный кредит имеет и свои минусы. Один из главных минусов – это обязательство выплачивать ежемесячные платежи на протяжении длительного срока, который может достигать 20-30 лет. Это может быть финансовым бременем для многих семей. Кроме того, при оформлении ипотечного кредита, в понятие стоимости жилья включаются не только реальные затраты, но и проценты по кредиту, страховки и другие дополнительные расходы.

В итоге, принятие решения о взятии ипотечного кредита – это сложный выбор, который требует внимательного анализа всех плюсов и минусов. Необходимо учесть свои финансовые возможности, потребности и планы на будущее, чтобы сделать правильный выбор и не лишить себя возможности наслаждаться собственным жильем.

Преимущества ипотечного кредита

1. Долгосрочное финансирование

Одним из основных преимуществ ипотечного кредита является возможность получить долгосрочное финансирование. Большинство ипотечных кредитов предлагают сроки погашения до 15-30 лет, что позволяет распределить затраты на покупку недвижимости на более длительный период времени. Это делает ипотечный кредит более доступным для многих покупателей, которые не могут сразу заплатить полную сумму за недвижимость.

2. Низкая процентная ставка

Ипотечные кредиты обычно имеют низкие процентные ставки по сравнению с другими видами кредитования. Это связано с тем, что сама недвижимость служит обеспечением для займа, что уменьшает риски для банка. Низкие процентные ставки позволяют покупателям сэкономить значительные суммы денег на протяжении всего срока кредита.

Кроме того, ипотечный кредит дает покупателю возможность использовать собственный инвестиционный потенциал и расширить свой финансовый капитал. При этом проценты по ипотечному кредиту в большинстве случаев могут быть списаны с налогооблагаемой базы покупателя.

3. Выгодные условия кредитования

Ипотечные кредиты часто предлагают выгодные условия для покупателя. Банки и кредитные организации могут предлагать различные программы кредитования, включая субсидии, стимулирующие начальные платежи и возможность получения ипотечных кредитов без первоначального взноса.

Кроме того, ипотечные кредиты могут предоставляться с гибкими условиями платежей - возможностью выбора графика погашения кредита или изменения суммы ежемесячного платежа в зависимости от финансовой ситуации покупателя.

Несмотря на ряд своих преимуществ, ипотечные кредиты также имеют свои риски и негативные стороны. Понимание как преимуществ, так и рисков, поможет покупателю принять осознанное решение о том, стоит ли брать ипотечный кредит для приобретения жилья.

Как получить ипотечный кредит

Первым шагом к получению ипотечного кредита является выбор банка или финансовой организации, которая предоставляет такие услуги. Для этого рекомендуется изучить различные предложения на рынке, ознакомиться с условиями и процентными ставками, а также проконсультироваться с финансовым советником или экспертом.

После выбора банка следует собрать все необходимые документы, которые понадобятся для оформления заявки на ипотеку. Обычно требуются: паспорт, справка о доходах, выписка из банка, документы, подтверждающие право собственности на недвижимость, и другие документы, которые могут потребоваться в разных банках.

Затем необходимо подать заявку на ипотечный кредит в выбранном банке. Для этого можно обратиться в отделение банка или заполнить онлайн-форму на его официальном сайте. При подаче заявки необходимо указать не только основные данные о заемщике и ипотечном объекте, но и желаемую сумму кредита, срок его погашения и другие важные параметры.

После подачи заявки банк проведет процесс рассмотрения, в ходе которого будет проведена оценка недвижимости, проверка кредитоспособности заемщика, а также анализ его кредитной истории. Если заявка одобрена, банк предоставит предложение, в котором будут указаны условия кредитования.

Заключение договора ипотеки является финальным этапом процедуры получения ипотечного кредита. Перед подписанием договора необходимо внимательно изучить все условия и при необходимости проконсультироваться с юристом или финансовым экспертом. После подписания договора необходимо будет оплатить комиссии и начать погашение кредита в соответствии с условиями договора.

Важно отметить, что процесс получения ипотечного кредита может занять некоторое время, поэтому необходимо быть готовым к тому, что процесс может затянуться или быть отклонен банком. Однако, если подготовиться заранее, собрать все необходимые документы и внимательно изучить условия предоставления ипотечного кредита, можно значительно упростить процесс.

Гибкие условия ипотечного кредитования

1. Различные варианты графика погашения задолженности

Ипотечный кредит предлагает гибкость в выборе графика погашения задолженности. Клиент может выбрать между фиксированным платежом каждый месяц, установленным на всем сроке кредита, или структурой платежей, меняющейся в зависимости от изменений в финансовой ситуации заемщика.

Например, в начале кредитного срока, когда доходы могут быть ниже, клиент может выбрать платежи, устанавливающиеся на минимально возможную сумму. По мере роста доходов, клиент может увеличивать сумму платежей, чтобы быстрее погасить кредит. Это позволяет приспосабливать платежи под текущие возможности заемщика.

2. Возможность досрочного погашения

Еще одним гибким условием ипотечного кредита является возможность досрочного погашения. Это позволяет клиентам дополнительно вносить средства в погашение основного долга и тем самым ускорять процесс погашения кредита. При этом, вносимые дополнительные платежи могут быть как единовременными, так и регулярными.

Досрочное погашение помогает сэкономить на общей сумме выплаченных процентов, а также позволяет избежать дополнительных расходов в виде комиссий за пользование кредитом. Наличие этой опции делает ипотечный кредит еще более привлекательным для клиентов.

Понятие обеспечения при ипотечном кредите

Обеспечение при ипотечном кредите представляет собой имущественное право, которое дает банку возможность получить свои средства в случае невыполнения заемщиком своих обязательств. В качестве обеспечения может выступать само приобретаемое жилье (недвижимость), которое является объектом ипотеки.

Объект ипотеки становится залогом перед банком, который в случае невыполнения заемщиком своих обязательств возвращает ипотечный кредит. При этом, банк вправе требовать реализовать объект ипотеки через судебный процесс и получить свои деньги, если заемщик не сможет возвратить кредит в срок.

При оформлении ипотечного кредита, залог должен быть закреплен нотариально, что обеспечивает его юридическую силу. Кроме того, банк проводит оценку стоимости имущества, что позволяет определить достаточность его стоимости для обеспечения суммы кредита.

Таким образом, обеспечение при ипотечном кредите является необходимым условием получения кредитных средств. Залог недвижимости обеспечивает банку гарантию возможности получения своих средств в случае непредвиденных обстоятельств, и в то же время, позволяет заемщику получить необходимую сумму для приобретения жилья.

Негативные стороны ипотечного кредитования

1. Высокая стоимость

Один из основных недостатков ипотечного кредита – его высокая стоимость. При взятии ипотечного кредита вы будете платить проценты на протяжении всего срока кредитования, что может значительно увеличить общую стоимость кредита. Кроме того, банк может взимать различные комиссии, например, за рассмотрение заявки, выдачу и учет ипотеки, что также увеличивает затраты на кредит.

2. Риски связанные с рынком недвижимости

Еще одной негативной стороной ипотечного кредитования являются риски, связанные с изменениями на рынке недвижимости. Если стоимость недвижимости падает, то возможно возникновение проблем с выплатой кредита и его погашением. В случае, если вы не сможете продать недвижимость за сумму, достаточную для погашения кредита, вы рискуете потерять свое имущество и остаться в долгу перед банком.

Кроме того, в случае роста процентных ставок, ваши ежемесячные выплаты по кредиту могут значительно увеличиться, что также может создать дополнительные трудности при его погашении.

3. Ограничение свободы действий

Взятие ипотечного кредита также означает ограничение вашей свободы действий. Административные требования и ограничения, установленные банком, могут влиять на возможность продажи или сдачи в аренду недвижимости. Кроме того, в случае просрочки платежей по кредиту, банк может иметь право приступить к исполнению обеспечения и взысканию задолженности, что может привести к потере имущества.

В целом, ипотечный кредит имеет свои негативные стороны, о которых следует помнить. Прежде чем принять решение о взятии ипотечного кредита, необходимо тщательно оценить свои финансовые возможности и взвесить все риски и преимущества.

Понятие досрочного погашения ипотечного кредита

Однако, досрочное погашение ипотечного кредита может быть также связано с определенными условиями и дополнительными расходами. Некоторые банки могут взимать плату за досрочное погашение, чтобы компенсировать потери от упущенной прибыли. Поэтому, перед принятием решения о досрочном погашении кредита, необходимо ознакомиться с условиями договора и оценить выгодность такого решения.

В случае досрочного погашения ипотечного кредита, заемщик может сэкономить на процентных платежах за оставшийся срок кредита. При этом следует учитывать, что банк может взимать плату за осуществление досрочного погашения, которая может быть представлена в виде комиссии или в процентном соотношении от остаточной задолженности. Также, при досрочном погашении важно учесть возможные потери с налоговых льгот или программ государственной поддержки, которые могут быть связаны с ранней выплатой ипотеки.

Досрочное погашение ипотечного кредита может быть осуществлено как полностью, так и частично. В случае полного погашения, заемщик выплачивает всю сумму займа и закрывает кредитный счет. При частичном погашении, часть суммы кредита погашается, а сумма долга снижается. В обоих случаях, банк должен предоставить заемщику досрочное погашение сведения о сумме задолженности, необходимой для полного погашения или для частичного погашения долга.

Если заемщик решит погасить ипотечный кредит досрочно, то ему необходимо связаться с банком и уточнить процедуру и условия досрочного погашения. Банк предоставит займодавцу информацию о сумме остаточного долга, возможных комиссиях, условиях досрочного погашения и необходимых документах. Затем заемщик вносит оплату и закрывает ипотечный кредит, после чего ему выдают подтверждение о погашении ипотеки.

Итак, досрочное погашение ипотечного кредита представляет собой возможность для заемщика сократить срок выплаты и сэкономить на процентных платежах, но необходимо внимательно изучить условия договора и просчитать возможные затраты. Если вы владеете достаточными средствами, досрочное погашение ипотеки может быть привлекательной опцией, которая позволит раньше добиться финансовой независимости и освободиться от долговой нагрузки.

Эффект ипотечного кредита на экономику

Ипотечные кредиты имеют значительное влияние на экономику страны. Во-первых, они способствуют развитию рынка недвижимости и строительной отрасли. Большинство покупателей жилья выбирают именно ипотечное кредитование как способ приобретения недвижимости. Благодаря этому спрос на жилье растет, и строительные компании активно развиваются.

Во-вторых, ипотечные кредиты стимулируют потребление и инвестиции. Получив ипотечный кредит, покупатель может приобрести квартиру или дом раньше, чем если бы он накопил на них деньги своими силами. Это позволяет потратить свои сбережения на другие нужды или инвестировать их. Таким образом, ипотечный кредит дает толчок к потреблению и развитию экономики.

Также ипотечные кредиты способствуют снижению безработицы. Развитие строительной отрасли и рост спроса на жилье создают новые рабочие места. Строительство новых домов требует участия множества специалистов, таких как архитекторы, инженеры, строители и т.д. Поэтому ипотечное кредитование помогает снизить уровень безработицы и повысить благосостояние населения.

Ипотечные кредиты играют неотъемлемую роль в экономике, они стимулируют развитие рынка недвижимости, способствуют росту потребления и инвестиций, а также помогают снизить безработицу. Однако, необходимо учитывать и риски, связанные с ипотечным кредитованием, такие как возможные задолженности и увеличение долга.

Видео:

Преимущества ипотеки, плюсы и минусы ипотечного кредитования